固定資産税は、シャウプ勧告を契機として行われた昭和25年の地方税制度の根本的改革に伴い創設されました。固定資産(土地、家屋及び償却資産)の保有と市町村が提供する行政サービスとの間に存在する受益関係に着目し、応益原則に基づき、資産価値に応じて、所有者に対し課税する財産税となります。

どの市町村にも広く存在する固定資産を課税客体としており、税源の偏りが小さく市町村税としてふさわしい基幹税目です。

| 1.課税客体 |

土地、家屋及び償却資産 |

| 2.課税主体 |

全市町村(東京都23区内は東京都が課税) |

| 3.納税義務者 |

土地、家屋又は償却資産の所有者

(土地、家屋は登記簿上の所有者等を、償却資産は申告のあった所有者等を固定資産課税台帳に登録し課税) |

| 4.課税標準 |

価格(適正な時価) |

| 5.税率 |

標準税率1.4% |

| 6.免税点 |

土地:30万円、家屋:20万円、償却資産:150万円 |

| 7.賦課期日 |

当該年度の初日の属する年の1月1日 |

固定資産税の仕組み

土地・家屋・償却資産の評価の仕組み

1.固定資産評価基準(地方税法第403条第1項)

- ○ 市町村長は、固定資産評価基準によって、固定資産の価格を決定しなければならない。

※ 固定資産評価基準= 地方税法第388条第1項の規定に基づき、固定資産の評価の基準並びに評価の実施の方法及び手続を定めたもの(総務大臣が定め、告示)

2.固定資産評価基準による資産別評価方法

| 1.土地 |

宅地・農地等地目別に売買実例価額等を基礎として、評価額を算定

- 宅地については、地価公示価格等の7割を目途に評価(平成6年度評価替から導入)

|

| 2.家屋 |

再建築価格及び経年減点補正率等に応じて、評価額を算定

- 再建築価格= 評価対象家屋と同一の家屋を、評価時点においてその場所に新築する場合に必要とされる建築費

- 経年減点補正率= 家屋の建築後の年数の経過に応じて生じる減価を基礎として定めた率

|

| 3.償却資産 |

取得価額及び取得後の経過年数等に応じて、評価額を算定

- 評価額= 取得価額− 取得後の経過年数等に応じた減価分

- 評価額の最低限度= 取得価額× 5%

|

固定資産評価基準(昭和三十八年十二月二十五日 自治省告示第百五十八号)

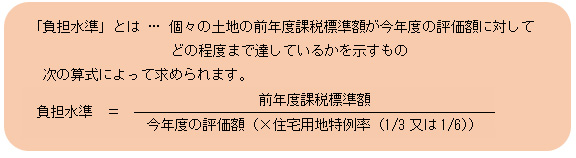

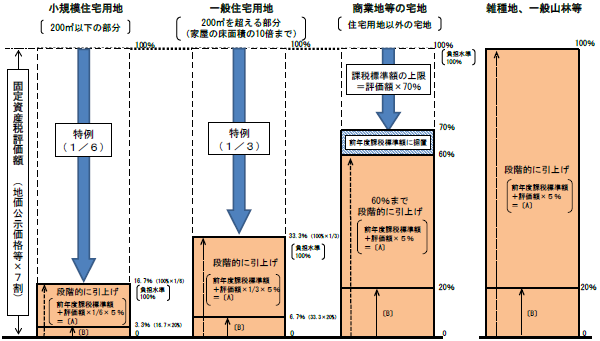

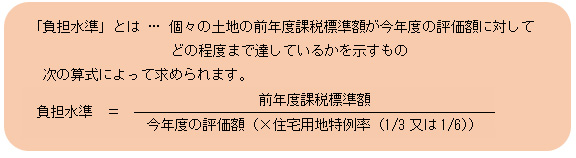

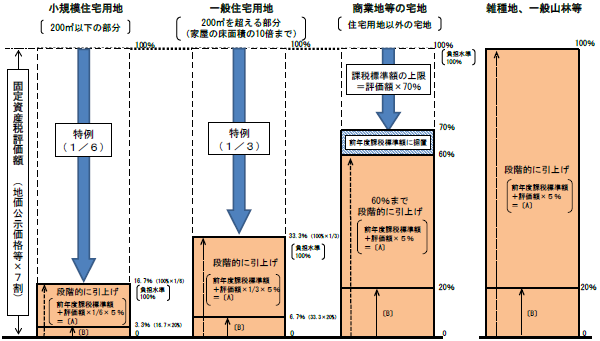

土地に係る負担調整措置の概要

平成9年度の評価替え以降、課税の公平の観点から、地域や土地によりばらつきのある負担水準(今年度の評価額に対する前年度課税標準額の割合)を均衡化させることを重視した、新たな税負担の調整措置が講じられ、負担水準の高い土地は税負担を引き下げ又は据え置き、負担水準の低い土地はなだらかに税負担を上昇させることによって負担水準のばらつきの幅を狭めていく仕組みが導入されています。

なお、商業地等の宅地(住宅用地以外の宅地)については、負担水準が60〜70%にある場合には、前年度の課税標準額に据え置かれます。

【宅地等に対する固定資産税の課税の仕組み(令和6年度〜令和8年度)】

- ※1 住宅用地、雑種地、一般山林等の課税標準額は、評価額(又は評価額×住宅用地特例率)と〔A〕のいずれか低い方。

商業地等の宅地の課税標準額は、評価額×70%と〔A〕のいずれか低い方。ただし、前年度の課税標準が評価額の60%未満で〔A〕が評価額×60%を超える場合は評価額×60%、前年度の課税標準額が評価額の60%〜70%の水準にある場合は前年度課税標準額に据置き。

なお、〔A〕が評価額(又は評価額×住宅用地特例率)×20%を下回る場合は、評価額(又は評価額×住宅用地特例率)×20%に引上げ(=〔B〕)。

- ※2 据置年度においても、地価が下落し課税上著しく均衡を失すると認める場合、評価額を下落修正することができる。

これまでの主な制度改正等

その他